記事番号: 1-529

公開日 2014年11月10日

更新日 2018年04月02日

平成21年から令和4年までに入居し、所得税の住宅ローン控除の適用を受けた方について、所得税から控除しきれなかった控除可能額を、翌年度分の個人市県民税から控除することができます。

対象者

・平成21年から令和4年までに入居し、所得税の住宅ローン控除の適用を受けた方

※平成19年及び平成20年に入居し、所得税の住宅ローン控除を受けている方については、市県民税の住宅ローン控除は適用されません。ただし所得税においては、各年の控除率を引き下げたうえで控除期間を15年に延長する特例措置が創設されています。

市県民税の控除額について

次の①の金額と②の金額のうちいずれか小さい金額となります。

・平成26年3月までに入居した方

①前年分の所得税の課税総所得金額等の5%(最高97,500円)

②前年分の住宅ローン控除可能額のうち、所得税から控除しきれなかった額

・平成26年4月から令和4年までに入居した方

①前年分の所得税の課税総所得金額等の7%(最高136,500円)

②前年分の住宅ローン控除可能額のうち、所得税から控除しきれなかった額

※ただし、住宅の対価の額又は費用の額に含まれる消費税等の税率が8%又は10%の場合に限ります。

※令和元年10月1日から令和4年12月31日までに居住を開始された方のうち、消費税率10%で住宅を取得された場合には控除期間が10年から3年間延長されます。

・初めて住宅ローン控除の適用を受ける方は、税務署での住宅ローン控除の確定申告が必要となります。

・2年目以降は、給与所得のみで所得税の住宅ローン控除を含む年末調整が済み、勤務先から市の給与支払報告書が提出されている方は、市への申告は不要です。

・年末調整の済んでいない方や給与所得以外の所得がある方などについては、税務署で確定申告を行ってください。

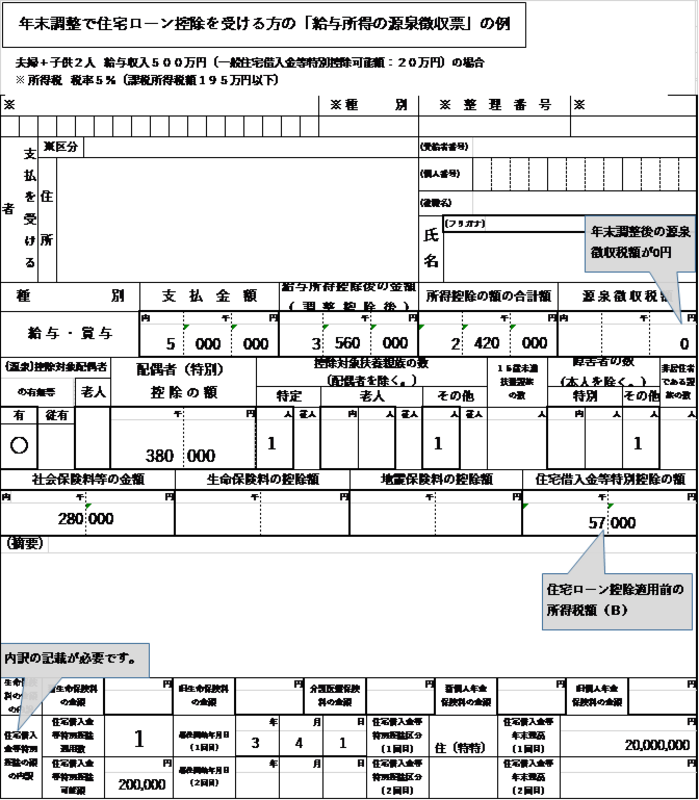

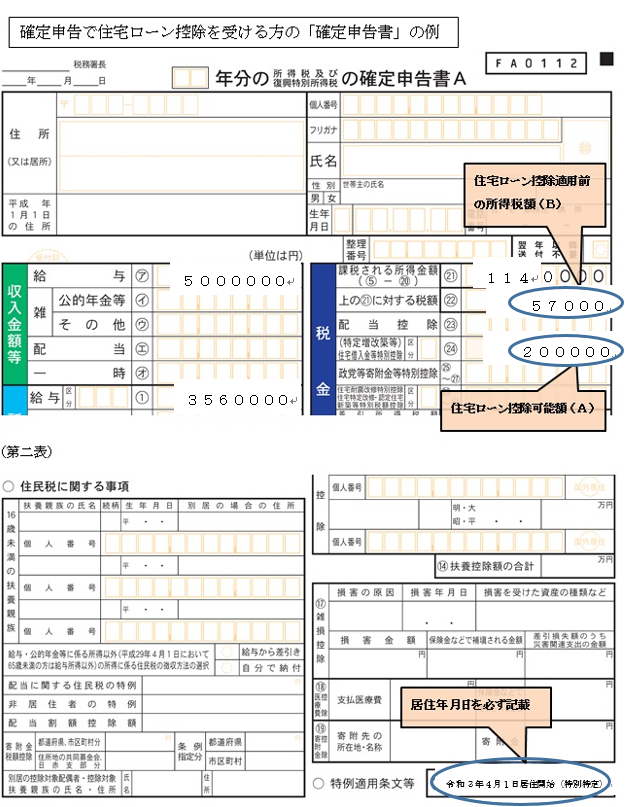

〈計算例〉

所得税の住宅ローン控除可能額 : 200,000円・・・A

住宅ローン控除適用前の所得税額 : 57,000円・・・B

① (3,560,000円−2,420,000円) × 7% = 79,800円

② A − B = 200,000円 − 57,000円 = 143,000円

②の額は①の額を超えているため市県民税の住宅ローン控除額は79,800円